Resumen 1

Del 2002 al 2007, EEUU y los mayores países occidentales vivieron un inédito periodo de expansión de la inversión y aumento de la deuda, que multiplicó muchas, muchas veces el consumo improductivo en relación con el ingreso real de las familias e instituciones públicas y privadas, lo que aumentó artificiosamente el valor real de los bienes inmuebles. Desde el estallido de la burbuja inmobiliaria en 2007, la velocidad de la caída del valor de los inmuebles es mayor incluso que en 1929.

Aunque se sabe lo que prometió Barack Obama durante la contienda electoral respecto de la economía –de lejos, el tema central de campaña–, se puede suponer también que los márgenes de maniobra de las políticas fiscal y monetaria que heredará son muy, pero muy estrechos. Más aun después del aumento de la deuda pública para financiar las mega pérdidas privadas bancarias, los mayores costos de las guerras de Irak y otras guerras (que son las utilidades de Halliburton una de las mayores proveedoras del Pentágono, propiedad del actual Vicepresidente Dick Cheney), la seguridad social y la salud. EEUU, Japón y la UE se debaten en una situación en la que los instrumentos de política tradicionales, basados en el control de la inflación e incentivos tributarios para aumentar de demanda agregada de corto plazo, se vuelven inoperantes, porque el problema central ahora es evitar el desenlace de la crisis sistémica bancaria (peligro de descalabro del sistema financiero mundial, “global financial meltdown”, en inglés) que alimente la recesión en la que ya se encuentran también Alemania e Inglaterra, y con particularidades, la UE.

1929, la Industrialización por Sustitución de Importaciones (ISI) 2 y el actual patrón extractivo exportador

Los historiadores económicos nos enseñan que las grandes crisis capitalistas implicaron profundos efectos en nuestras economías. La actual crisis no será una excepción.

Al caos global causado por la gran depresión (1929-1939), siguió la segunda guerra mundial. Así, durante casi dos décadas (1929-1945) EEUU, Japón y Alemania, las mayores economías capitalistas, adoptaron la planificación estatal compulsiva de guerra. Queda claro que no fue precisamente la mano invisible del mercado, si es que no la acción pública centralmente planificada, la que guió la economía y la sociedad de tales países.

Así, durante casi dos décadas (1929-1945) EEUU, Japón y Alemania, las mayores economías capitalistas, adoptaron la planificación estatal compulsiva de guerra. Queda claro que no fue precisamente la mano invisible del mercado, si es que no la acción pública centralmente planificada, la que guió la economía y la sociedad de tales países.

En el período 1970-1980, en Latinoamérica y el Caribe (LAC), la crisis del sobreendeudamiento soberano con la banca privada norteamericana asentada en Londres coincidió y, eventualmente, aceleró la crisis mayor del patrón de industrialización sustitutiva (ISI), proceso que nació en LAC precisamente como respuesta a las transformaciones posteriores a la gran depresión y la segunda gran guerra.

Después del desconocimiento unilateral norteamericano de Bretton Woods, en 1971, el periodo entre mediados de 1970 y 1990 fue de “estagflación” (recesión productiva, elevado desempleo, especulación e inflación de precios) en las mayores economías industrializadas del mundo occidental, Japón y LAC.

Woodstock, Watergate, los movimientos de derechos humanos y anti Vietnam acompañados de movilizaciones de protesta en diversos países, Tlatelolco y París del 68 resultan emblemáticos de este periodo histórico; por lo demás, marcaron el punto de inflexión descendente del ciclo económico de largo plazo de los países del G-3: EEUU, Japón y Alemania ( fase depresiva según Kondratieff 3).

Durante este período de recesión productiva con inflación, LAC sigue pagando la “deuda eterna” soberana a la banca acreedora norteamericana solo que, desde la moratoria de pagos mexicana de 1982, se aplican políticas de ajuste estructural doblemente condicionadas por el sistema multilateral de crédito, en el marco del Consenso de Washington (CW). Resulta interesante la coincidencia histórica entre los regímenes políticos autoritarios (dictaduras militares primero y “democracias delegativas” después) y los “modelos” económicos liberales adoptados durante el período 1970-80.

Del liberalismo salvaje al salvataje estatal (con la plata de los contribuyentes)

Encontramos –por lo menos– una coincidencia entre las etapas iniciales de la gran depresión y la actual crisis sistémica. En ambas, resulta fácil verificar la euforia inicial del capital bancario (“los dorados años 20”) de la mano del fundamentalismo liberal del libre mercado (Ayn Rand). El ciclo descendente –en sendas crisis– fue de tal magnitud, claro que en distintas escalas y complejidad, que se requirió de la intervención masiva del Estado para salvar al sistema del “colapso”. Ese fue el rol que cumplió en 1929 Keynes, quien fue considerado el “salvador del capitalismo” (Skidelsky, 1992). A la sazón, la teoría del bienestar dio el sustento teórico-normativo a la intervención del Estado como regulador del ciclo socio-económico, precisamente para evitar las bruscas oscilaciones observadas durante la depresión.

¿El fin de la historia?

Desde principios de 2008, las inesperadas nacionalizaciones y monumentales rescates bancarios producidos en Europa y Estados Unidos invalidan expost facto las hipótesis de Fukuyama (expuestas en su best seller El fin de la historia), precisamente sobre la reducida importancia del Estado. No obstante haber hecho público su “error conceptual” en 2005, su ideología sin sustancia tuvo mucha influencia en la visión del mundo y en las políticas de privatización, desregulación y ajuste estructural, condicionadas a esta visión, por lo demás interesada, sesgada y desarraigada de las circunstancias históricas particulares y diversas de los países. 4

No es la primera vez que nos venden espejitos. Las ideologías de Rostov planteadas en su panfleto Las etapas del desarrollo económico. Un manifiesto no comunista (sn), están indisolublemente ligadas a las hipótesis de desarrollo que Yotopoulos et al. (1981) denominó como “reflactarias”, considerando la dificultad de su verificación empírica después de haber sido formuladas. Sin embargo, según Oman (1991), esta “teoría” tuvo una gran influencia en la alta burocracia de la época y fue determinante en la adopción de estrategias de desarrollo en Europa y EEUU durante 1950 y 1960. En suma, aún coincidimos con muchos otros y sostenemos –como en 1997– que la teoría neoclásica se encontraría en una fase hipotético-deductiva puramente conjetural. Lo paradójico es que es la única teoría cuya normativa se ha aplicado casi de forma directa, y, actualmente, es largamente predominante en las instituciones multilaterales de crédito 5, principalmente el Banco Mundial y el FMI (Graña 2005:105). Se debe mencionar, sin embargo, que la teoría neoclásica del comercio internacional (Heckscher-Ohlin: H-O) sí sufrió diversas modificaciones entre 1950 y 1990. 6

Cambio de capital del kapital

Nos inclinamos a pensar que el largo plazo (¿30 ó 40 años?), estaría signado por el curso que tome la resolución de la actual crisis global, originada en el mero centro financiero de Occidente y Japón. De otro lado, consideremos a la China, esto es, un poder emergente (pero todavía no dominante) que plantea una inserción particular en la economía globalizada. Más temprano que tarde, planteará un problema de hegemonía para EEUU, si tomamos en cuenta que el eje de la acumulación mundial se traslada aceleradamente del Atlántico al Mar de la China. No es por nada que en julio de 2007 la revista Foreign Affairs Como afirmara respecto de la teoría neoclásica Hollis Chenery. 7 escribiera sobre un cambio de capital del Kapital: de Wall Street y la City de Londres a Shangai y Hong Kong.

Nos inclinamos a pensar que el largo plazo (¿30 ó 40 años?), estaría signado por el curso que tome la resolución de la actual crisis global, originada en el mero centro financiero de Occidente y Japón. De otro lado, consideremos a la China, esto es, un poder emergente (pero todavía no dominante) que plantea una inserción particular en la economía globalizada.

A mediados de junio de 2007, señalamos que uno de los aspectos más destacables del enigmático escenario internacional se explicaba por la debilidad estructural de la economía de los EEUU, sus monumentales desequilibrios financieros y su disminuida competitividad internacional.

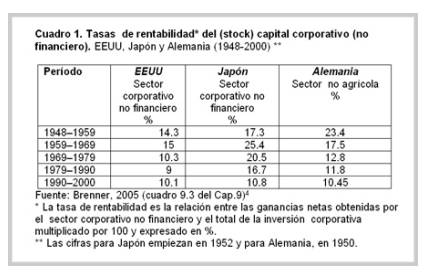

Un poco más adelante (abril de 2008), se pudo ya verificar que “importantes sectores y regiones de la economía norteamericana se encontraban en deflación de precios inmobiliarios y recesión productiva, con pérdida de empleo 8”. Tomando esta situación como punto de inicio, la crisis sistémica de la gran banca y, más recientemente, las súbitas oscilaciones de los precios del petróleo y derivados y los alimentos no han hecho más que agravar, aun más, la declinante rentabilidad de largo plazo de los mayores países occidentales y Japón.

Costos sociales de los rescates y nacionalizaciones

El costo tributario del fallido Plan Paulson (los 700 billones de US$) ascendería a más o menos 4% del PBI de los EEUU, pero, si agregamos los fondos públicos y préstamos dudosos usados en el rescate del Bear Stearns más Freddie, Fannie Mae e Indy Mac y, recientemente, la nacionalización de AIG, las pérdidas bancarias totales podrían alcanzar una cifra de muchos, muchos ceros a la derecha.

Cabe aclarar que estos serían los costos hasta ahora. Los costos futuros son difíciles de estimar, pero a no dudarlo deberán sumarse al costo anterior. Sin embargo, para un estimado grueso, podemos echar mano de otras experiencias: de 124 crisis bancarias sistémicas analizadas por el FMI, entre 1970 y 2007. En estos casos, solo los costos fiscalesfueron, en promedio, 13.3% del PBI de cada país. En el caso extremo de la crisis bancaria finlandesa de 1990-92, el costo fiscal fue de 55.1%, más de la mitad de su producto bruto.

Según la misma fuente, los costos por la caída del nivel de producción por país ascendieron, en promedio, al 20% del PBI durante los primeros cuatro años de la crisis. Saquen su línea. En suma, el trabajo del FMI sugiere que las crisis bancarias sistémicas de 124 países se resolvieron aumentando los costos fiscales –reducción de ingresos tributarios y del gasto público– más pérdidas en la producción y el empleo. Además de los dramas humanos de los desposeídos, pero eso no cuenta en las estadísticas oficiales y aparentemente no interesa al Estado. Se denomina “daño colateral” (collateral damage, en inglés).

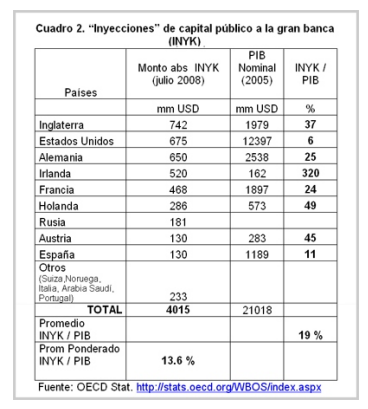

Hasta julio del 2008, los países industrializados más importantes (listados en el cuadro 2) han inyectado a sus mayores bancos privados entre 14 y 19 del PIB. Carga pesada que alguien deberá pagar.

La dinámica de las crisis. Ciclo crediticio y aceleradores financieros

Cuando este artículo sea publicado, quién sabe qué habrá pasado, pero, en verdad, se observa un círculo vicioso en el que la mayor incidencia del incumplimiento de pagos de familias y, sobre todo, del comercio incide a su vez en la velocidad de la depreciación del valor de las propiedades inmobiliarias, el cimiento fundamental de los derivados financieros y del castillo de naipes bancario 9. Este último fenómeno es una fase más avanzada de la “trampa de la liquidez”, cuyo ciclo se inicia en la iliquidez (que afecta a los ciudadanos más endeudados), continúa con la restricción del acceso al crédito y la depreciación de activos (que afecta a las familias y bancos) y termina afectando a la economía real (que afecta a todos).

Entonces, ¿cómo explicar los rápidos efectos de retroalimentación de la crisis del sector bancario financiero en la economía de la gente de a pie? El WEO de junio de 2007 muestra que la posibilidad de propagación (o “contagio”) de la crisis hipotecaria a la economía real es mayor en aquellos países con amplio acceso al mercado inmobiliario 10. En efecto, entre 2000 y 2005, la proporción de la deuda hipotecaria familiar financiada en las bolsas de valores aumentó del 56 al 60%, respectivamente, lo que acentuó aun más el nexo entre el ahorro familiar y las oscilaciones de Wall Street (Graña 2007). El uso extensivo de garantías o colaterales (para “palanquear” otros préstamos) aumenta artificialmente el valor de mercado de las propiedades inmobiliarias y acelera el efecto de retroalimentación.

En la fase declinante del ciclo crediticio (fase actual), los efectos negativos del endeudamiento generalizado tienden a expandirse rápidamente al ciclo económico. Sobre este punto, a principios de 2007, sostuvimos que, dada la peculiaridad de la expansión norteamericana basada en el aumento de la deuda y el consumo (pero, con bajísima relación deuda ingreso disponible y muy desigual distribución del ingreso), cualquier interrupción en el acceso y costo del crédito se reflejaría negativamente en las variables económicas.

De acuerdo con nuestros estimados, con cifras oficiales, en EEUU, la expansión del crédito fue no solo a aumentar el consumo sino también a financiar las inversiones bursátiles y financieras estructuradas: en 2005, la tasa de expansión del crédito de los 10 más grandes bancos norteamericanos (los mismos que ahora quiebran) orientada a la especulación en los mercados de derivados financieros estructurados 11 fue de 56% en 2003, 134% en 2004 y156% en 2005. Cifras histéricas e insostenibles. Se vivía en la fase “maníaca” del ciclo crediticio.

Duración de algunas crisis bancarias sistémicas

Quizá convenga mencionar el caso del Japón en el que la crisis bancaria de 1992 sumió a la economía en bajas tasas de crecimiento, deflación de precios y tasa real de interés cero, por casi dos décadas. Proceso que todavía no ha sido remontado.

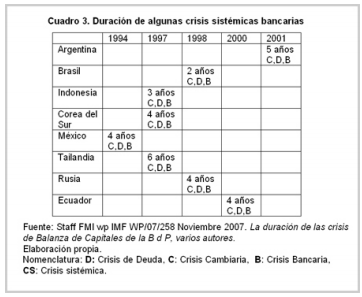

En el cuadro, resaltamos la duración promedio en años que tomó a diversas economías recuperarse de las crisis “triples” (cambiaria, deuda y bancaria). Así, puede observarse que en Argentina (2001), Tailandia (1997), Rusia (1998) y México (1994) la duración promedio de recuperación de las economías después de la crisis fue de entre cuatro y seis años.

De manera que la magnitud de la cuenta de la literalmente gigantesca farra liberal, en esta oportunidad, implica también un inédito costo económico y social y un tiempo más prolongado para que la riqueza de todas las naciones se recuperen de la plaga especulativa y bancaria.

¿De qué tipo de virus estamos hablando?

Usemos la tipología del FMI para calificar a la actual crisis norteamericana: 1) tiene un claro componente de crisis cambiaria (la devaluación del dólar contra monedas fuertes por década y media), 2) también un componente de elevado y generalizado endeudamiento público y privado en un marco de desigualdad distributiva y concentración de la riqueza, solo comparables a la gran depresión del 29, y 3) un elemento singular son sus inéditas pérdidas. Pero también y, quizá más importante, es la quiebra del modelo de generación de ganancias rentistas (no basadas en la mejora tecnológica y la inversión productiva) y la súbita reducción de las oportunidades de inversión 12 que los especuladores obtuvieron en los mercados “en la sombra” 13, a través de la –ya desaparecida– banca de inversión, como el Bearn Stearns. Como dice Ugarteche (2008), la gran banca estaría técnicamente en bancarrota si la pasáramos por el rasero de las normas de autoseguridad de Basilea 2 14. El problema ahora es la (in) solvencia de los EEUU.

Una hipótesis, alguna evidencia

De manera que, de acuerdo a lo que indican los notorios acontecimientos recientes, estaríamos ante la culminación de hasta tres ciclos: uno económico, de largo plazo (1971-200?) y el otro crediticio, de corto plazo (2002- set 2007). También cabría mencionar un relativo consenso al que se arribó en talleres de trabajo con investigadores del IIEc-UNAM (Unidad de Economía Mundial) y la reunión especializada “Mas allá de Bretton Woods: la economía transnacional en busca de instituciones” (IIEc-UNAM 15-30 de octubre de 2008), en el sentido de la confluencia de un tercer ciclo que Wallerstein denomina ciclo hegemónico de los EEUU. En esta triple coincidencia, el rol del Estado se vuelve más que fundamental porque es esta la institución que debe decidir quién paga las pérdidas y, más importante aun, cómo y a quién grava las ganancias, por lo demás, monopolizadas en la fase expansiva.

La crisis crediticia retroalimenta y eventualmente acentúa el descenso del ciclo de largo plazo (fase depresiva de Kondratieff). En efecto, desde marzo de 2008, las quiebras bancarias y productivas han ido aumentando en dimensión y complejidad, hasta llegar a la quiebra de AIG, la aseguradora más grande del mundo, en septiembre. Su nacionalización disparó el gatillo de la crisis sistémica bancaria, el efecto dominó que vivimos actualmente en el mundo.

La crisis crediticia retroalimenta y eventualmente acentúa el descenso del ciclo de largo plazo (fase depresiva de Kondratieff). En efecto, desde marzo de 2008, las quiebras bancarias y productivas han ido aumentando en dimensión y complejidad, hasta llegar a la quiebra de AIG, la aseguradora más grande del mundo, en septiembre. Sunacionalización disparó el gatillo de la crisis sistémica bancaria, el efecto dominó que vivimos actualmente en el mundo. En el momento de revisar este artículo, 6 de noviembre de 2008, después de un repunte en Wall Street (por la elección de Obama), las bolsas del mundo volvieron a caer por las noticias sobre la retracción del sector servicios y el aumento del desempleo en EEUU.

En suma, la crisis en el centro se perfila deflacionaria y recesiva y crecientemente global. También, la globalización neoliberal está en crisis. Y creo que –como en 1929– la teoría económica neoclásica (que usa extensivamente el FMI-BM) no aporta mucho para interpretar lo que pasa y menos aun para prevenir lo que podría pasar. La especialidad de los neoclásicos es el análisis estático inspirado en la física newtoniana, la dinámica económica les es ajena. Desde luego, es solo una hipótesis.

El presente artículo es parte de un trabajo permanente de observación de la crisis global titulado: ¿Recesión-deflación en el centro? Aceleradores y efectos de la crisis. Una mirada desde el Sur. Observatorio Latinoamericano. www.obela.org

Brenner, Robert. “After Boom, Bubble, and Bust: Where is the US Economy Going?” in Worlds of Capitalism: Institutions, Economic Performance, and Governance in the Era of Globalization, ed. Max Miller, London: Routledge, 2005.

Graña, Alberto. Metamorfosis de la economía: del andamio neoclásico al juego de abalorios del desarrollo.Fundación Friedrich Ebert.1997.Lima.

Graña, Alberto. El Perú Invisible: tensiones y tendencias en el desarrollo rural alto andino. Cedep. Lima, 2005.

Graña, Alberto. La penúltima caída de las bolsas y la inevitable desaceleración económica mundial. Socialismo y Participación Nº 103. CEDEP, Junio 2007.

Graña, Alberto. ¿Recesión-deflación en el centro? Aceleradores financieros de la crisis. Una mirada desde el Sur. Julio 2008. www.obela.org Oman, Charles y Ganeshan Wignaraja. The post war evolution of economic thinking. London: MacMillan. OECD, 1991.

Ugarteche, Oscar. El efecto Jazz. 11 Octubre del 2008. www.obela.org

Skidelsky, Robert. John Maynard Keynes: The Economist as Savior. Vol II. 1920-1937. Penguin, 1992.

Yotopoulos, Pan y Jefrey Nuggent. Investigaciones sobre el desarrollo económico. FCE. México, 1981.

- El presente artículo es parte de un trabajo permanente de observación de la crisis global titulado: ¿Recesión-deflación en el centro? Aceleradores y efectos de la crisis. Una mirada desde el Sur. Observatorio Latinoamericano. www.obela.org ↩

- La Industrialización por Sustitución de Importaciones (ISI) fue promovida por la CEPAL a fines de los años 40, en el marco de la promoción del desarrollo económico basado en el rol planificador del Estado, a través de la promoción y orientación de inversiones. La ISI proponía la sustitución de importaciones por la industrialización. Para mayor ampliación, ver el texto de F. Fanjzylber. CEPAL. Industrialización de A Latina. De la caja negra al casillero vacío. Uno de los textos más serios escritos sobre la materia, salvo mejor opinión. ↩

- Economista ruso (1892-1938) que fue ejecutado por Stalin. Estudió las ondas largas de las economías capitalistas avanzadas, en particular la de EEUU. Así, las ondas largas de Kondratieff duran de 50 a 60 años y tienen 4 fases: expansión (1944-1966), recesión (1966-1982: Vietnam), época dorada (1982-2000: privatización, desregulación, expansión de deuda y consumo) y depresión (2000, lo que está pasando). De acuerdo con esta tipología, EEUU, Japón y Alemania se encontrarían en la fase de depresión. ↩

- Fuentes consultadas por Brenner: US Bureau of Economic Analysis, National Income and Product Accounts, tabla 1.14, Fixed Asset Tables, BEA Web site; Japan: OECD National Accounts, Detailed Tables, Volume II; Germany: OECD National Accounts, Detailed Tables, Volume II; OECD Stocks and Flows of Fixed Capital; Carlin (1987). ↩

- En mi opinión, en el Perú, las ideas de Fukuyama fueron funcionales al proceso de liberalización y privatización extensiva de Fujimori en los años 90 ↩

- Ver Cuadro: Mutaciones de la Teoría Neoclásica del Comercio Internacional (TNCI) 1950-1989. Graña, Metamorfosis de la economía: del andamio neoclásico al juego de abalorios del desarrollo. 1997. p. 225-228. ↩

- The Shifting Capital of Capital. Council on Foreign Relations. David Rockefeller Studies Program. Julio 2007 ↩

- Graña, Alberto. ¿Recesión-deflación en el centro? Aceleradores financieros de la crisis. Una mirada desde el Sur. Julio 2008. www.obela.org ↩

- Mayo 12 2008. Mortgage delinquency on the rise. Outlook for delinquencies worsens as lower home prices create cycle of increasing defaults. Ben Rooney. CNN Money ↩

- Abril 2008. The Changing Housing Cycle and Its Implications For Monetary Policy. Chapter 3: World Economic Outlook (WEO). ↩

- Así como operaciones de swaps de tasas de interés y tipo de cambio. ↩

- Estamos abarcando el mercado tradicional de acciones, bonos y fondos mutuos, pero también los “mercados emergentes”, es decir, las opciones, futuros (commoditties) y el cambiario (currency). Incluimos los Hegde Funds y los credit default swaps. ↩

- Marzo 17 2008. Derivatives Dominos Start Falling. Threatening Collapse of the Shadow Banking System. NYT. Julio 11 2008. On Wall Street. Credit crunch could yet claim victims among big banks, Ben White. ↩

- El Banco Internacional de Pagos –en inglés, Bank for Internacional Settlements– es el “Banco central de Bancos Centrales” que –se suponía– autorregulaba la cantidad mínima de reservas y calidad de los títulos valores. Wall Street. Credit crunch could yet claim victims among big banks, Ben White. ↩

Deja un comentario