Desde un tiempo a esta parte, para ser más preciso, desde noviembre en adelante (incluida la cifra de enero) el Producto bruto interno (PBI) desestacionalizado viene cayendo; por supuesto que este hecho objetivo pone en evidencia que los discursos oficialistas que referían un blindaje total de nuestra economía frente a la crisis recesiva que afecta a casi el 60% de la economía mundial (EE.UU, Zona Euro y Japón) no tenían mayor asidero, y es que, el mensaje del Sí Se Puede, en economía tiene sus límites.

Los discursos oficialistas que referían un blindaje total de nuestra economía frente a la crisis recesiva que afecta a casi el 60% de la economía mundial (EE.UU, Zona Euro y Japón) no tenían mayor asidero, y es que, el mensaje del Sí Se Puede, en economía tiene sus límites

. Así como no se puede tapar el sol con un dedo, los signos visibles de la desaceleración de nuestra economía en magnitudes mucho mayores que las esperadas por nuestras optimistas autoridades económicas están apareciendo: si ya el crecimiento del PBI en diciembre (4.9%) era la mitad del promedio anual, para enero el crecimiento fue de 3.1% (menos de 1/3 de la tasa de crecimiento promedio anual en el 2008). Un dato interesante es que si miramos al interior de los sectores, observamos que el PBI del sector manufacturero se contrae luego de muchos años en -2.7% junto a una desaceleración del sector construcción, que venía creciendo en 10% y en enero creció tan solo a 4.5%. Curiosamente, el sector Otros servicios –cuya forma de estimación no es muy clara que digamos y que explica el 39.25% del índice de producción– pega un salto de 5.99 a 8.55%; de no ser por este conveniente salto, en el mes la tasa de crecimiento del producto sería cero. Por supuesto que la fuerte desaceleración de la producción de enero se sustenta en una serie de datos indicativos: si miramos la producción de electricidad, en enero varió en 3.8% (y en febrero llegaría a 2%) siguiendo una trayectoria descendente iniciada hace casi 1 año (en febrero de 2008 el crecimiento de producción eléctrica fue de 14.5%). Igualmente, siguiendo similar trayectoria, el consumo interno de cemento varía en 3.1%, luego que en diciembre fue de 10.1%: todo esto contextuado según información de la Sunat, en que las ventas de los principales contribuyentes en enero se caen en -8.1% y sus compras en -13.3%, reportándose que los ingresos tributarios en febrero, contra febrero del año pasado, se cayeron en -10.7%, explicado básicamente por la caída del impuesto a la renta en -19.5%. Cierto es que el impuesto general a las ventas y el selectivo al consumo aun aumentan en dicho mes en 4.5 y 5.4%. Cabe mencionar que luego de la caída en la renta, con toda seguridad la variación futura de estos últimos impuestos va a ser mucho menor. A propósito, ¿cuál era la proyección del MEF de crecimiento para el mes de enero? 7.5%… ¿Estas proyecciones irreales son generadoras de confianza?

Para aumentar aun más la desconfianza de los agentes en el manejo económico, en una poco feliz coincidencia con el inicio de la campaña de declaración y regularización del impuesto a la renta, el Poder Ejecutivo reglamentó la ley 29231 que condona intereses, moras y capital a 267,000 prestatarios del Banco de materiales (Banmat).

Entonces, muy al margen de proyecciones de crecimiento que no resisten análisis serio alguno, lo que el oficialismo económico genera es más bien desconfianza, peor aun cuando al igual que todos los años, el gasto público en estos primeros meses se contrae en más de 20% (lo que prueba que no anticiparon ni planificaron nada para contrarrestar esto vía, por ejemplo, el adelanto del programa de compras estatales). ¿Cuál es la explicación entonces para que parte de la retracción actual de la producción en el sector fabril responda al uso de inventarios que no se reponen, porque hay mucha confianza en mantener el ingreso y demanda en la economía o es más bien al revés? Lo que ocurre es que aunque no se hace explícito, la incertidumbre en el sector privado es una realidad (alimentada por pronósticos y garantías oficiales de tasas de crecimiento del 5% cuando menos, que no se realizarán) dado que son conocidas las limitaciones en la capacidad de gestión y gasto de la administración pública actual, de allí que el consumo e inversión privada mostrarán variaciones bastante menores a las consignadas en los pronósticos oficiales. Entonces la fuerte desaceleración del gasto en nuestra economía está más que cantada.

Para aumentar aun más la desconfianza de los agentes en el manejo económico, en una poco feliz coincidencia con el inicio de la campaña de declaración y regularización del impuesto a la renta, el Poder Ejecutivo reglamentó la ley 29231 que condona intereses, moras y capital a 267,000 prestatarios del Banco de materiales (Banmat). La filosofía de la medida se resume en una pregunta que hace el propio Presidente de la República, al promulgar el decreto supremo que reglamenta la mencionada ley: “¿Qué quieres, que el pobre vote contra ti en las próximas elecciones?” Miremos algunos elementos de contexto e implicancias de esta medida.

La filosofía de la medida se resume en una pregunta que hace el propio Presidente de la República, al promulgar el decreto supremo que reglamenta la mencionada ley: “¿Qué quieres, que el pobre vote contra ti en las próximas elecciones?

” En lo que respecta a la condonación de deuda reglamentada, esta implica 267,000 prestatarios por un monto de S/.571 millones; el caso es tal como se evidenció en un programa periodístico dominical, algunos de estos “pobres” cuentan con 2 viviendas y/o cuentan con computador personal, DVDs, televisores a color entre otros “signos indicativos de pobreza. Es evidente que resulta bastante discutible esta decisión, pero que al final, cual una raya más al tigre, se suma a programas sociales actuales cuya focalización dejan bastante que desear: Salud Curativa con un 78.3% de no pobres cubiertos o Comedores Populares y Vaso de Leche con un 38.8 y 31.3% de beneficiarios que no debieran tener tal condición. Ahora que empieza a caer el empleo, ¿no hubiera sido mejor alternativa financiar un proyecto de Juntos Urbano que el MEF tiene guardado desde el 2006?

Es evidente que lo hecho generará expectativas de nuevas condonaciones en los actuales prestatarios del Banco de Materiales y otras instituciones financieras públicas que recibieron créditos, por ejemplo, para reconstrucción de sus viviendas en razón del sismo producido hace 2 años en la zona del sur (más aun cuando está por iniciarse en los próximos meses la campaña electoral para gobiernos regionales y locales); por lo cual presumiblemente se producirá un mayor deterioro de la crítica cartera del Banmat, que al cuarto trimestre del año pasado presentaba un índice de morosidad del 76.07%, una efectividad de cobranza de 36.31% contextuado todo esto en una rentabilidad del patrimonio de -5.45% (su meta era -0.38% o sea, excedieron su propia meta de rentabilidad negativa en más de 13 veces). Entonces, si el banco no recupera lo que presta, ¿de dónde obtiene recursos para colocar?……..Si adivino, del presupuesto público, o sea, del bolsillo de todos nosotros, los contribuyentes.

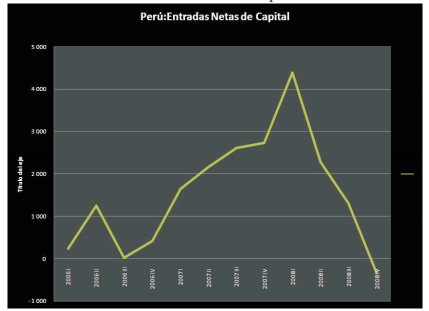

Reforzando el cuadro actual de desconfianza que se viene generando por parte del oficialismo económico, hay un rol que viene jugando algunas decisiones del directorio actual del Banco Central de Reserva (BCR). El actual presidente del BCR señala que contamos con las suficientes Reservas Internacionales para enfrentar las presiones al alza del tipo de cambio. Incluso en una última entrevista señalaba que no habría razones para que el dólar suba. Quizás sería útil mencionar algunos hechos que configuran riesgos actuales y otros por venir: del primer trimestre del 2001 al primer trimestre del 2007, la brecha externa (esto es la diferencia entre la inversión interna y el ahorro interno) pasó de -3 a 3% pero posteriormente, cual moda retro, regresamos a depender fuertemente del financiamiento externo. Si vemos en detalle lo que viene ocurriendo, por ejemplo, al cuarto trimestre del 2008, las reservas internacionales caen en -13.5% esta caída responde minoritariamente al déficit en cuenta corriente (-2.5%) y sobre todo a la retracción del flujo de capitales que equivale a alrededor del 11% del PBI. Este flujo en términos netos en los últimos 6 meses pasa de US$ 4,000 millones a cifras negativas al final del 2008, tal como se observa en el gráfico.

Fuente: BCRP

El señalamiento por parte del actual presidente del BCR, en el sentido que no hay razones para que el dólar suba y que prácticamente se garantiza la estabilidad cambiaria (…) en medio de un contexto interno como el que he descrito y uno externo que tiende a empeorarse más aun, son apuestas que nos llevan a evitables mayores riesgos presentes y futuros.

La gráfica está reflejando lo que previsiblemente pasa y está pasando en los países emergentes como resultado de la crisis financiera y real internacional, que es la salida de capitales. Luego, entonces, si los agentes económicos observan hoy que la diferencia entre exportaciones e importaciones se hace cada vez menor (de US$ 7 mil millones en el 2007 a US$ 200 millones en el 2008 y con tendencia a un deterioro mayor) así a enero las exportaciones se reducen en un 38.6% respecto a similar mes del 2008, mientras que las importaciones lo hacen en sólo 19.1%; igualmente, se puede observar la contracción neta del flujo de capitales y la pérdida de reservas por parte del BCR. Todo apunta a preferir el dólar como moneda de refugio a la espera de mayores presiones devaluatorias que no podrían ser revertidas por el BCR. Aquí cabe mencionar un detalle adicional, y es que la reducción de las reservas internacionales reportadas reflejan solo una parte de las mayores presiones por dólares de los agentes; puesto que estas demandas adicionales también se han cubierto a través de la venta creciente por parte del BCR de certificados de depósitos reajustables (CDR-BCRP) que son papeles indexados al tipo de cambio que rinden un interés, pero que se pagan en soles a plazos menores a un año. Quienes compran estos papeles buscan cubrirse frente a una posible devaluación o apuestan por ella, por ejemplo, en el caso de los bancos cuando estos venden dólares a futuro a sus clientes, sin necesidad de entregar estos (los llamados Forward non delivery) debiendo anotar que estas operaciones han sido crecientes. El caso es que dependiendo de cuántos no residentes tengan estos certificados y decidan no renovarlos, perfectamente podrían utilizar los soles recibidos para comprar dólares y así entonces, lo único que estaría pasando hoy es diferir la efectivización de una potencial y mayor demanda por dólares, aparte de restarse grados de libertad en el manejo de la liquidez futura el actual directorio del BCR, en tanto mayores sean los montos de estos certificados a redimirse en el futuro. Cabe señalar que el saldo de estos certificados alcanzan al 02 de marzo -según el resumen informativo semanal No. 09 del BCR- los 10,916 millones de soles, esto es, habría una demanda potencial de alrededor de US$ 3,379 millones más a futuro.

En un contexto actual determinado por una fuerte salida de capitales y crecientes demandas futuras de dólares es imprudente insistir con mensajes de blindaje absoluto del tipo de cambio, puesto que al igual que los poco creíbles anuncios de efectivización del impulso fiscal por parte del MEF, el señalamiento por parte del actual presidente del BCR, en el sentido que no hay razones para que el dólar suba y que prácticamente se garantiza la estabilidad cambiaria (con reservas internacionales que tienden a reducirse y con un potencial de mayores reducciones futuras) en medio de un contexto interno como el que he descrito y uno externo que tiende a empeorarse más aun, son apuestas que nos llevan a evitables mayores riesgos presentes y futuros. Quizás el que nuestras actuales autoridades económicas sean más prudentes y realistas en cuanto a sus decisiones y anuncios respectivamente, serviría para que la incertidumbre económica actual en el Perú se reduzca.

Deja un comentario